Утративший силу

ценные бумаги, полученные без первоначального признания по сделкам, совершаемым на возвратной основе, в том числе проданные и приобретенные до наступления даты расчетов по обратной части операций, совершаемых на возвратной основе. Указанные ценные бумаги включаются в расчет показателя Крз в порядке, предусмотренном пунктом 4.4 настоящей Инструкции;

остатки денежных средств на корреспондентских счетах в кредитных организациях - корреспондентах в части определенных договорами минимальных размеров денежных средств, требуемых к обязательному поддержанию (хранению) на указанных корреспондентских счетах. Указанные остатки также включаются в величину Крз, если при отсутствии в договоре между кредитными организациями условия о минимальном размере денежных средств, требуемых к обязательному поддержанию (хранению) на корреспондентском счете, у банка и (или) Банка России (его территориального учреждения) в соответствии с пунктами 1.3 и (или) 10.3 настоящей Инструкции имеются основания полагать, что подобные обязательства по корреспондентскому счету "НОСТРО" существуют;

остатки денежных средств на клиринговых банковских счетах, открытых клиринговым кредитным организациям и (или) кредитным организациям, осуществляющим функции центрального контрагента, в расчетных кредитных организациях в части средств, перечисленных для обеспечения исполнения обязательств, допущенных к клирингу в качестве коллективного клирингового обеспечения;

остатки денежных средств на счетах участников расчетов в клиринговых организациях и (или) кредитных организациях, осуществляющих функции центрального контрагента, перечисленные для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу, а также требования, возникшие по результатам клиринга.

4.3. Норматив Н6 рассчитывается по каждому эмитенту, в ценные бумаги которого банком произведены вложения, включая те ценные бумаги, по которым рассчитывается рыночный риск, а также ценные бумаги, переданные в доверительное управление. При этом норматив Н6 рассчитывается отдельно в отношении органов власти каждого из субъектов Российской Федерации и каждого из органов местного самоуправления.

4.4. Норматив Н6 рассчитывается по каждому эмитенту, ценные бумаги которого предоставлены в качестве обеспечения по кредитному требованию и условным обязательствам кредитного характера. Указанное обеспечение принимается в расчет пропорционально величине риска невозврата по кредитному требованию в пределах основного долга (величине риска по условному обязательству), то есть с учетом величины расчетного резерва на возможные потери по данному кредитному требованию (условному обязательству). При этом по обеспечению по кредитному требованию (условному обязательству), отнесенному к I категории качества в соответствии с Положением Банка России N 254-П и (или) Положением Банка России N 283-П, норматив Н6 не рассчитывается.

Независимо от применяемого в целях расчета нормативов достаточности капитала банка подхода, предусмотренного пунктом 2.3 либо пунктом 2.6 настоящей Инструкции, норматив Н6 рассчитывается также по каждому контрагенту по сделкам продажи ценных бумаг, совершаемым на возвратной основе, без прекращения признания.

Порядок расчета норматива Н6 банком-кредитором и банком-заемщиком по сделкам купли-продажи ценных бумаг без прекращения признания с обязательством обратной продажи (покупки) ценных бумаг изложен в приложении 6 к настоящей Инструкции.

по эмитенту, ценные бумаги которого приняты в качестве обеспечения по кредитному требованию, если сделка заключена с центральным контрагентом, указанным в коде обозначения 8846 настоящей Инструкции;

по остаткам денежных средств на клиринговых банковских счетах, открытых клиринговым кредитным организациям и (или) кредитным организациям, осуществляющим функции центрального контрагента, в расчетных кредитных организациях в части средств, перечисленных для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу, в качестве индивидуального клирингового обеспечения, а также требования, возникшие по результатам клиринга.

4.6. Норматив Н6 рассчитывается по группе связанных заемщиков, являющихся в соответствии со статьей 64 Федерального закона "О Центральном банке Российской Федерации (Банке России)" по отношению друг к другу зависимыми или основными и дочерними.

В целях отнесения хозяйственных обществ к группе связанных заемщиков применяются правила статей 105 и 106 Гражданского кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1994, N 32, ст. 3301).

В иных случаях заемщики - юридические лица включаются в группу связанных заемщиков, если один из заемщиков может оказывать прямо или косвенно (через третьих лиц) существенное влияние на решения, принимаемые органами управления другого заемщика (других заемщиков), или третье лицо, которое может также являться самостоятельным заемщиком, оказывает существенное прямое или косвенное влияние на решения, принимаемые органами управления другого заемщика (других заемщиков). Понятие "существенное влияние" применяется в настоящей Инструкции в значении, определенном в статье 4 Федерального закона "О банках и банковской деятельности".

входят в состав банковского холдинга, определяемого в соответствии со статьей 4 Федерального закона "О банках и банковской деятельности";

являются близкими родственниками по отношению друг к другу, определенными в качестве таковых Уголовно-процессуальным кодексом Российской Федерации (Собрание законодательства Российской Федерации, 2001, N 52, ст. 4921) (далее - близкие родственники);

являются лицами, способными оказывать прямое или косвенное (через третьих лиц) существенное влияние на решения, принимаемые органами управления юридических лиц - заемщиков.

В целях расчета норматива Н6 участие органов государственной власти и органов местного самоуправления в уставном капитале юридических лиц и (или) создание ими юридических лиц на праве хозяйственного ведения (оперативного управления) или ином тождественном правовом режиме, а также участие государственных корпораций, созданных на основании федеральных законов, в уставных капиталах юридических лиц не рассматривается в качестве основания для отнесения к группе связанных заемщиков.

4.7. Все кредитные требования банка к заемщику или группе связанных заемщиков, условные обязательства кредитного характера, производные финансовые инструменты включаются в расчет норматива Н6 с коэффициентом риска в зависимости от заемщика (контрагента) в соответствии с подпунктами 2.3.1-2.3.4 пункта 2.3 настоящей Инструкции и кодами 8807, 8847. При этом применяется коэффициент риска, установленный в отношении балансовых активов, размещенных у соответствующего заемщика (контрагента).

Кредитные требования банка к заемщику или группе связанных заемщиков, условные обязательства кредитного характера, производные финансовые инструменты, относимые к V группе риска в соответствии с подпунктом 2.3.5 пункта 2.3, пунктом 9 приложения 2 и пунктом 7 приложения 3 к настоящей Инструкции, включаются в расчет норматива Н6 с коэффициентом риска 100 процентов.

Кредитные требования участников клиринга к кредитным организациям, осуществляющим функции центрального контрагента, в части коллективного клирингового обеспечения включаются в расчет норматива Н6 с коэффициентом риска 100 процентов.

Для целей расчета норматива Н6 банк имеет право в отношении кредитных требований к заемщику или группе связанных заемщиков, исполнение обязательств по которым обеспечено залогом долговых и долевых ценных бумаг (в том числе полученных по сделкам, совершаемым на возвратной основе, без первоначального признания), и (или) гарантийным депозитом (вкладом), и (или) залогом золота в слитках, и (или) первоначальным платежом, прочими периодическими платежами, и (или) встречным требованием, возникшим из договора об обмене депозитами, номинированными в одной или разных валютах, применять подход, предусмотренный пунктом 2.6 настоящей Инструкции.

Для расчета норматива Н6 кредитные требования к контрагенту по сделке, по которой исполнение обязательств перед банком по данной сделке (за исключением требований по синдицированным кредитам, аккредитивам, ипотечным ценным бумагам) зависит от исполнения обязательств третьим лицом (третьими лицами), взвешиваются на максимальный коэффициент риска из установленных пунктом 2.3 настоящей Инструкции в отношении контрагента или третьего лица (третьих лиц).

4.8. В величину Крз в целях расчета норматива Н6 не включаются предоставленные кредитным организациям - резидентам субординированные кредиты в части, уменьшающей сумму основного капитала и дополнительного капитала в соответствии с подпунктом 2.4.4 пункта 2, подпунктом 3.2.4 пункта 3 Положения Банка России N 395-П и подпунктом 4.2 пункта 4 приложения к Положению Банка России N 395-П.

4.9. Норматив Н6 не рассчитывается в отношении кредитных организаций - участников банковской группы, в состав которой входит банк-кредитор.

4.10. При расчете норматива Н6 остатки по балансовому счету N 47408 "Расчеты по конверсионным операциям, производным финансовым инструментам и прочим договорам (сделкам), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки)" и балансовым счетам по учету прочих размещенных средств, возникающие в связи с началом расчетов до наступления срока исполнения производного финансового инструмента, а также связанные с операциями с участием кредитных организаций, осуществляющих функции центрального контрагента, в части их требований к участникам клиринга по уплате возвратных первоначального и (или) периодического платежей, в соответствии с настоящим пунктом включаются в величину Крз в сумме превышения требований над величиной обязательств соответственно по каждому производному финансовому инструменту или в сумме превышения требований по уплате возвратных первоначального и (или) периодического платежей над величиной полученного обеспечения (за исключением коллективного клирингового обеспечения).

4.11. Норматив Н6 не рассчитывается в отношении требований к Российской Федерации, федеральным органам исполнительной власти и к Банку России.

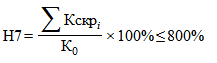

5.1. Норматив максимального размера крупных кредитных рисков (Н7) регулирует (ограничивает) совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка. Норматив максимального размера крупных кредитных рисков (Н7) рассчитывается по следующей формуле:

5.2. В соответствии со статьей 65 Федерального закона "О Центральном банке Российской Федерации (Банке России)" крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая пять процентов собственных средств (капитала) банка.

Глава 6. Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н)

6.1. Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), регулирует (ограничивает) кредитный риск банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) к собственным средствам (капиталу) банка. Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1), рассчитывается по следующей формуле:

6.2. Максимально допустимое числовое значение норматива Н9.1 устанавливается в размере 50 процентов.

7.1. Норматив совокупной величины риска по инсайдерам банка (Н10.1) регулирует (ограничивает) совокупный кредитный риск банка в отношении всех физических лиц, способных воздействовать на принятие решения о выдаче кредита банком.

Для целей настоящей Инструкции к числу физических лиц, способных воздействовать на принятие решения о выдаче кредита банком, относятся физические лица:

являющиеся аффилированными лицами юридического лица в соответствии со статьей 4 Закона РСФСР от 22 марта 1991 года N 948-1 "О конкуренции и ограничении монополистической деятельности на товарных рынках" (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1991, N 16, ст. 499; Собрание законодательства Российской Федерации, 1995, N 22, ст. 1977; 1998, N 19, ст. 2066; 2002, N 1, ст. 2, N 41, ст. 3969; 2006, N 31, ст. 3434);

иные сотрудники кредитной организации, способные в силу своего служебного положения воздействовать на принятие решения о выдаче кредита банком. Критерии отнесения сотрудников кредитной организации к лицам, способным воздействовать на принятие решения о выдаче кредита банком, должны быть определены во внутренних документах кредитной организации;

7.2. Норматив Н10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка. Норматив совокупной величины риска по инсайдерам банка (Н10.1) рассчитывается по следующей формуле: